Por Camila Fernandes Buture (*)

O que é inflação?

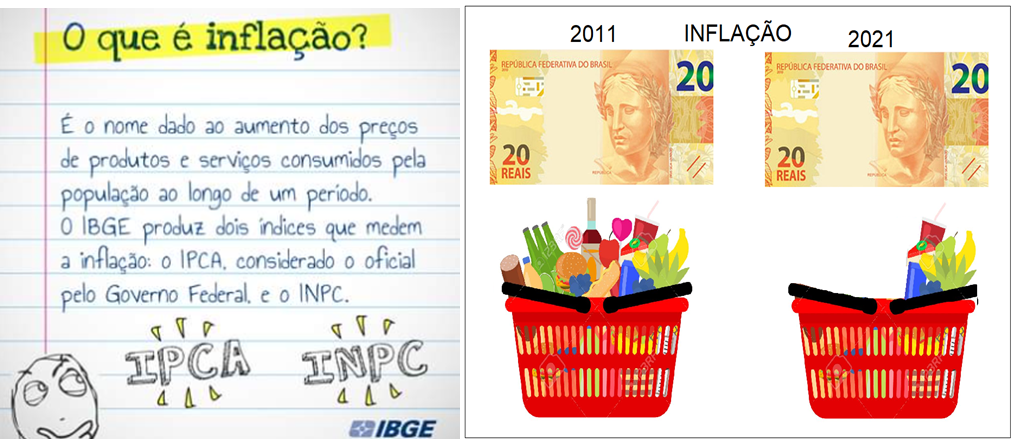

A Inflação é o crescimento dos preços de bens e serviços, o que resulta no decrescimento do poder de compra da moeda. Por exemplo: atualmente com R$ 20,00 não se consegue adquirir, a mesma quantia de mercadorias que se conseguia comprar uma década atrás; vinte reais continua sendo vinte reais, porém com menor poder aquisitivo de compra (como mostrado na figura 1 abaixo).

(!) Curiosidade: As primeiras percepções de inflação surgiram na economia a partir do ano de 1838.

No Brasil devido a vários acontecimentos como o atraso econômico, oscilações no mercado internacional e a corrupção política, desenvolveram-se vários movimentos inflacionários.

Em meados de 1980 a 1990, aconteceu uma hiperinflação (taxa de inflação elevadissíma) em nosso país devido ao problema da recessão econômica (momento de crise e retração da economia, marcada por caída nas produções, diminuição de consumo e aumento no desemprego), o preço dos proutos eram alterados repetidamente em único dia, dobrando quase o preço destes no mês seguinte.

Muitos planos foram elaborados para conter o problema, e em 1994 surgiu o “Plano Real”, que consistia no desenvolvimento de uma nova moeda, o Real, trazendo uma reformulação para economia nacional, e um conjunto de reformas econômicas que foram implantadas no Brasil, sucedendo a transição entre o Cruzeiro e o Real, deste momento em diante os índices fracionários começaram a se suavizar, tornando mais razoável o custo de vida dos brasileiros.

Tabela 1- Transição do Cruzeiro para o Real

| Plano Econômico | Moeda Vigente | Símbolo | Período de Vigência | Equivalência |

| Collor I- Mar/ 1990 Collor II- Jan/ 1991 | Cruzeiro | Cr$ | 16/03/1990 a 31/07/1993 | Cr$ 1,00 = NCz$ 1,00 |

| Transição para o Real ago/93 | Cruzeiro Real | CR$ | 01/08/1993 a 30/06/1994 | CR$ 1,00 = Cr$ 1.000,00 |

| Real Julho 1994 | Real | R$ | Desde 01/07/1994 | R$ 1,00 = CR$ 2.750,00 |

Na economia, duas situações são possíveis: a inflação e deflação, que geralmente estão associadas a lei da oferta e da demanda.

A oferta é a quantia de determinado produto ou serviço disponível para compra, enquanto demanda é a quantia de produtos ou serviços que os consumidores estão dispostos a adquirir.

A causa principal da inflação é a elevação da demanda, onde a produção não acontece na mesma magnitude não conseguindo acompanhar esta procura, então o preço tende a subir, e o dinheiro passa a valer menos. De acordo com a lei da oferta e demanda, quando a demanda está em alta, bem maior do que a oferta, é normal que ocorra um aumento de preços. Como exemplo da tirinha abaixo (figura 2), supondo que existe uma procura muito grande por extintores, logo a demanda está alta, porém, poucos foram fabricados naquele período, ou seja, a oferta está baixa, logo o mercado subirá o preço dos extintores, acontecendo assim a inflação. Claro que para acontecer no país de maneira geral, ela deve estar relacionada com a alta demanda e a baixa oferta de vários produtos ao mesmo tempo.

Figura 2- Tirinha- Demonstrando alta demanda de extintor

Em contrapartida, quando a oferta aumenta e se torna maior que a demanda acontece uma deflação, que ocorre quando os índices de preços de uma economia caem ao invés de subir, então os valores de bens e serviços tendem a ser menores. Como exemplo da tirinha apresentada na figura 2, deve acontecer o contrário, a produção de muitos extintores, oferta alta, e a procura pelos consumidores no mercado e demanda baixa, logo o mercado reduzirá o preço, para que a venda ocorra, acontecendo uma deflação. Para isso acontecer, ela deve estar relacionada com a alta oferta e a baixa demanda de vários produtos ao mesmo tempo.

Aumento da inflação?

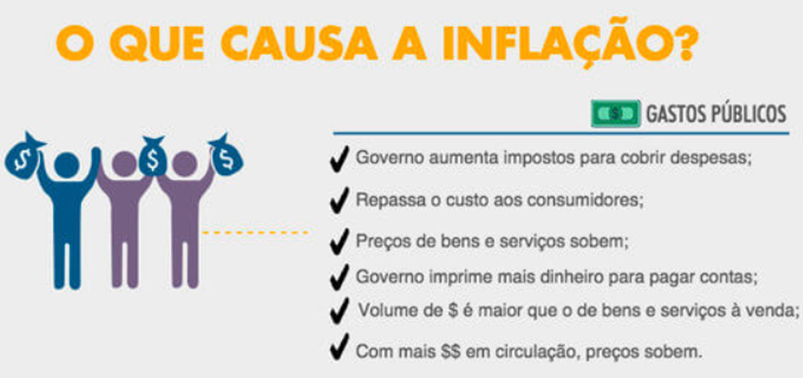

Além da inflação provocada pela elevação da demanda, outra forma de gerar um aumento na inflação é a emissão desmedida e numerosa de papel moeda pelo governo (comumente impresso para quitar dívidas do mesmo).

Visto que, quando se emite muito papel moeda, o volume de dinheiro circulando se torna maior que a oferta de produtos e serviços, e como consequência, acontece uma elevação dos preços, (observe a figura 3 abaixo).

Figura 3- Inflação Gerada por gastos públicos

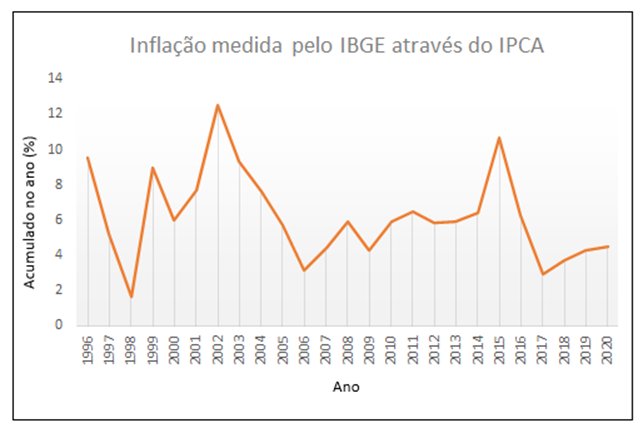

Figura 4- Inflação no Brasil de 1996 a 2020

Em 2020 teve acumulado de 4,52 % no ano, e em 2021 o acumulado percentual de inflação passou de 10 %. Já nos 5 primeiros meses de 2022, já se têm um IPCA acumulado maior que 4%.

Como se proteger do impacto da inflação nos investimentos?

Independente do seu perfil de investidor, para manter seus investimentos protegidos, o ideal é a diversificação da sua carteira. De acordo com seu perfil de investimentos, você pode procurar ativos atrelados a inflação, podendo buscar, inclusive, alternativas no exterior.

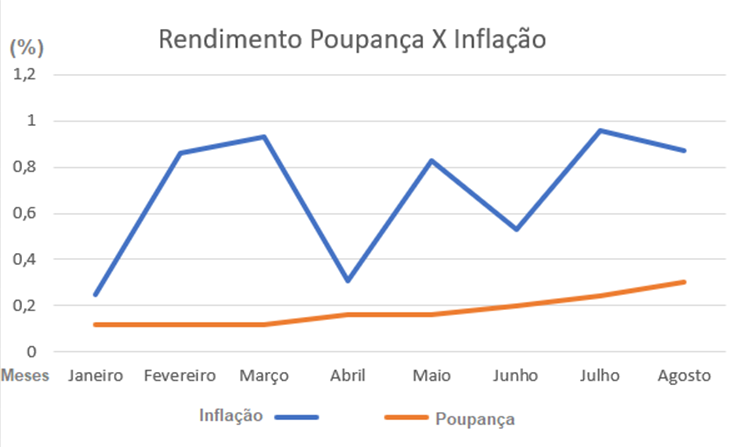

Lembrando que o impacto produzido pela inflação em seus investimentos ocorre ao se descontar da rentabilidade líquida a inflação do período, ou seja, se você investiu seu capital em um ativo por determinado período de tempo e a rentabilidade for inferior à inflação, ao invés de ter um resultado positivo, você perderá poder de compra.

Segundo o levantamento feito pela provedora de informações financeiras Economatica, em 2021 o rendimento da poupança reduzido da inflação medida pelo IPCA em um ano está negativa até o presente momento, como mostra o gráfico abaixo.

Figura 5 – Rendimento Poupança X Inflação

Índices de preços IPCA e IGPM

Segundo o Banco Central do Brasil, o país possui diversos índices de preços. No caso da inflação brasileira, os dois principais índices de preços usados são o IPCA e o IGPM.

O sistema de metas para inflação usa o Índice Nacional de Preços ao Consumidor Amplo (IPCA), geralmente usado como base para rentabilidade de títulos do governo ou em investimentos de crédito privado, como debêntures.

De acordo com o IBGE, o IPCA tem por objetivo medir a inflação de um conjunto de produtos e serviços comercializados no varejo, referentes ao comportamento de compra do consumidor.

A inflação também pode ser mensurada pelo Índice Geral de Preços do Mercado (IGPM). O IGPM é composto por três índices que auferem preços: ao atacado (IPA-M), ao consumidor (IPC-M) e de construção civil (INCC). Ele é calculado pela Fundação Getúlio Vargas (FGV), e é formado 60% do IPA-M, 30% do IPC-M e 10% do INCC-M.

Investimentos atrelados a inflação

Como mencionado acima é interessante diversificar seu portfólio de investimentos para se ter maior segurança. A seguir são elencados alguns investimentos que protegerá você da inflação. Vale observar que o IPCA leva em consideração apenas o comportamento do consumidor, enquanto o IGPM cobre tanto o consumidor, quanto empresas que compram por atacado e o consumo na construção civil, tornando este último mais complexo e mais completo.

Investimentos em Renda Fixa.

Títulos de renda fixa são aqueles que possuem regras específicas para seus respectivos rendimentos, podendo ter juros prefixados, dependente de indexadores (Certificado de Depósito Interbancário-CDI, IPCA, entre outros…); sua remuneração é designada anteriormente, ou seja, já se sabe quanto o título irá render.

O outro modelo de Renda Fixa são de ativos híbridos (parte prefixado e outra parte atrelado a indexador), como investimentos de IPCA + x%. Ele acompanha a inflação através do IPCA e ainda tem uma rentabilidade pré-fixada compondo o rendimento para o investidor. A tabela 2 mostra os principais tipos de investimentos em renda fixa.

Tabela 2 – Principais ativos de renda fixa

| Ativo | Emissão/ Definição |

| Tesouro Direto | Emitido pelo governo para subsídio de seus gastos, devolvendo ao investidor no fim do período determinado o capital mais o juro estabelecido; |

| Certificado de depósito bancário (CDB) | Emitido por bancos, para financiamento de suas operações, em troca do capital o banco devolve ao investidor o valor aplicado mais o juro acordado; |

| Letra de crédito de agronegócio ( LCA) | Emitida por instituições financeiras públicas ou privadas-bancos, o investidor empresta dinheiro ao agronegócio, e depois recebe-se o capital e o juro no fim do tempo proposto; |

| Letra de crédito imobiliário (LCI) | Emitida por instituições financeiras, bancos comerciais, múltiplos e de investimento, além de sociedades de crédito imobiliário, associações de poupança e empréstimo e companhias hipotecárias, o investidor empresta para o setor imobiliário, e depois recebe-se o capital e o juro no fim do tempo proposto; |

| Debênture comum e debênture incentivada | Empresta-se dinheiro a empresas, estas são chamada debêntures comuns, já as debêntures incentivadas também chamadas de infraestrutura, são títulos com o objetivo de desenvolvimento do país (uma e outra emitida por uma Sociedade Anônima, de capital aberto ou fechado) |

| Letra de Câmbio (LC) | Emitidas por sociedades de crédito, financiamento e investimentos, representa uma ordem de pagamento; |

| Certificado de recebíveis imobiliário (CRI) | Emitido por companhias securitizadoras, são títulos securitizados, de uma promissão de pagamento remodelada num título que passa a ser negociado no mercado financeiro. |

| Certificado de recebíveis do agronegócio (CRA) | Emitido por companhias securitizadoras, são títulos securitizados, de uma promissão de pagamento remodelada num título que passa a ser negociado no mercado financeiro. |

Já a tabela 3 apresenta estes ativos com sua respectiva liquidez, risco e valor mínimo que se pode investir.

Tabela 3 – Ativos renda fixa- liquidez, risco, mínimo a investir

| Ativo | Mínimo p/ investir | Liquidez | Risco |

| Tesouro direto | R$ 30,00 | Diária | Baixíssimo/ Sem FGC |

| CDB | R$ 1000,00 | Diária ou prazo determinado | Baixo/ com FGC |

| LCA | R$ 1000,00 | Diária ou prazo determinado | Baixo/ com FGC |

| LCI | R$ 1000,00 | Diária ou prazo determinado | Baixo/ com FGC |

| Debênture incentivada | R$ 1000,00 | Prazo determinado | Médio/ Sem FGC |

| Debênture não incentivada | R$ 1000,00 | Prazo determinado | Médio/ Sem FGC |

| LC | R$ 1000,00 | Diária ou prazo determinado | Baixo/ com FGC |

| CRI | R$ 1000,00 | Prazo determinado | Baixo/ com FGC |

| CRA | R$ 1000,00 | Prazo determinado | Baixo/ com FGC |

Todos os títulos de renda fixa acima, podem ser indexados ao IPCA, e, portanto, conseguem proteger o investidor da inflação, geralmente na forma híbrida (exemplo: IPCA+ x%).

Fundos de inflação

Fundo de investimento é a união de vários recursos, recolhidos de pessoas físicas ou jurídicas, com a finalidade de atingir ganhos e benefícios financeiros através de investimentos em títulos e valores mobiliários, sendo adquiridos a partir de cotas, que representam uma parcela do custo total do patrimônio do fundo.

Os fundos de inflação são de renda fixa indexados ao IPCA, tendo como foco a superação do índice, onde os gestores determinam a aplicação e vencimentos. O valor mínimo a ser investido neste tipo de investimentos depende de cada gestora, podendo inclusive ter valores iniciais de R$ 100,00. O risco é médio, não possuem cobertura do FGC, expondo-se a risco de crédito e de mercado (o risco de mercado é quando se tem resultado negativo, devido a variações no mercado financeiro). A tributação dos rendimentos deste tipo de investimentos, é através do Imposto sobre Operações Financeiras- IOF (somente se o investidor fizer o resgate antes de 30 dias) e pelo imposto de renda como mostram as tabelas abaixo:

Tabela 4- Alíquota regressiva IOF

| Nº de dias | Alíquota | Nº de dias | Alíquota | Nº de dias | Alíquota |

| 1 | 96% | 11 | 63% | 21 | 30% |

| 2 | 93% | 12 | 60% | 22 | 26% |

| 3 | 90% | 13 | 56% | 23 | 23% |

| 4 | 86% | 14 | 53% | 24 | 20% |

| 5 | 83% | 15 | 50% | 25 | 16% |

| 6 | 80% | 16 | 46% | 26 | 13% |

| 7 | 76% | 17 | 43% | 27 | 10% |

| 8 | 73% | 18 | 40% | 28 | 6% |

| 9 | 70% | 19 | 36% | 29 | 3% |

| 10 | 66% | 20 | 33% | 30 | 0% |

Tabela 5- Imposto de renda fundos curto prazo

| Até 180 dias | 22,5 % |

| Acima de 180 dias | 20 % |

Tabela 6- Imposto de renda fundos longo prazo

| Até 180 dias | 22,5 % |

| De 181 à 360 dias | 20% |

| De 361 à 720 dias | 17,5 % |

| Acima de 720 dias | 15 % |

ETFs de renda fixa

Exchange Traded Fund (ETFs) são fundos de investimentos, que reproduzem a performance de índices embasados em títulos públicos e privados, prefixados ou indexados a inflação. Como índice de referência do ETF, admite-se qualquer índice de renda fixa reconhecido pela Comissão de Valores Mobiliários (CVM). Confira na tabela abaixo os sete ETFs de renda fixa disponível na B3.

Tabela 7- ETFs de renda fixa disponíveis na B3

| ETF | Código de negciação |

| ETF BRADESCO IMA-B FUNDO DE ÍNDICE | IMBB11 |

| ETF BRADESCO IMA-B5+ FUNDO DE ÍNDICE | B5MB11 |

| IT NOW ID ETF IMA-B | IMAB11 |

| IT NOW IMA-B5 P2 FUNDO DE ÍNDICE | B5P211 |

| IT NOW IMA-B5+ FUNDO DE ÍNDICE | IB5M11 |

| IT NOW IRF-M P2 FUNDO DE ÍNDICE | IRFM11 |

| MIRAE ASSET RENDA FIXA PRE FUNDO DE INDICE | FIXA11 |

Cinco dos ETFs listados acima, são atrelados a inflação: B5P211, IB5M11, B5MB11, IMAB11 e IMBB11. O Imposto de Renda é sobre o ganho de capital, de 15% independente do valor do ganho, a liquidez é alta, em D+1 (um dia útil após a data de negociação). Seu risco é similar aos de fundos de investimentos, citados acima, e o valor mínimo para investimento depende do valor de cada cota, podendo ter aplicações mínimas abaixo de R$ 100,00.

Fundos imobiliários

São fundos de investimentos, aplicados em empreendimentos imobiliários, os investimentos são através de cotas, e o investidor obtém ganhos atráves de dividendo, uma espécie de aluguel mensal, mas ganho na valorização da cota. Alguns fundos de investimentos imobiliários (FII), dispõem de ativos com contratos de aluguel indexados ao IPCA e ao IGP-M, assim sendo, protege o investidor da alta da inflação. Os fundos imobiliários são divididos em vários tipos, fundos de: tijolo, papel, desenvolvimento imobiliário, shoppings, lajes corporativas, galpões industriais, hotéis, educacional, hospitais, fundo de fundo, compra e venda de imóveis, recebíveis imobiliários (CRIs), híbridos (papel e tijolo), agências bancárias, fundos de Varejo, outros fundos.

Os dividendos são isentos de Imposto de Renda, e na valorização da cota tem-se um IR de 20% sobre o ganho de capital, possuem risco de crédito e de mercado e sua liquidez é alta, em D+1, e aplicações mínimas inferiores a R$ 100,00 por cota.

Portanto é possível se proteger da inflação, investindo de forma segura e diversificada, acompanhando o IPCA e ainda, superar o mesmo em seus rendimentos. Para isso, basta começar a investir abrindo a sua conta em uma corretora de investimentos. Grandes corretoras do Brasil, como a XP, por exemplo, oferecem aos seus clientes assessoria gratuita para auxílio em seus investimentos.

(*) Camila Fernandes Buture é assessora de investimentos