Por Gustavo Urasaki Neves (*)

Neste artigo irei mostrar a diferença entre os planos de previdência PGBL e VGBL, mas antes vamos entender o que é uma previdência privada. Ter uma aposentadoria financeiramente tranquila é uma preocupação comum entre as pessoas. Porém, a população do país está envelhecendo e a previdência social do INSS já não é mais o suficiente para garantir um futuro tranquilo para todos.

Por esse motivo, a previdência privada é um dos investimentos mais conhecidos no país. Mas é importante deixarmos claro, que a previdência privada não é um substituto da previdência social, mas sim um complemento. Isso porque a previdência social apresenta outros benefícios, como auxílio-doença, aposentadoria por invalidez, salário maternidade, dentre outros. Para esses outros benefícios, você pode complementar através de seguros privados, que te trarão mais segurança e tranquilidade.

Voltando para a previdência privada, muitas pessoas não sabem com profundidade como funciona e imaginam que todas as previdências oferecidas são iguais, independentemente do banco/instituição financeira que as oferecem, mas já te adianto que não são.

Ao escolher sua previdência privada você pode se deparar com alguns termos que podem dificultar sua escolha, como por exemplo, tabela progressiva e regressiva, tipos de fundos, tipos de renda e a escolha entre PGBL ou VGBL. Nesse artigo vou te ajudar a entender estes conceitos e definir se é melhor para você escolher uma previdência PGBL ou VGBL. Mas antes disso, vou explicar um pouco o que é previdência privada.

Você sabe o que é previdência privada?

A previdência privada é mais do que um investimento importante para garantir um futuro confortável. Ela também é importante para um bom planejamento sucessório, pois é um investimento que conta com benefícios fiscais muito importantes para seu patrimônio.

Um dos benefícios mais importantes quando usamos a previdência privada para planejamento sucessório é que você pode definir alguns beneficiários em sua previdência, mesmo não se tratando de herdeiros legítimos, e no caso de sua falta, esse valor vai direto para seus beneficiários, sem passar por inventário.

Fases da previdência:

Existem duas fases para todos que investem em aposentadoria:

- Período de investimento/construção: É nessa fase onde você vai utilizar parte da sua renda para fazer as contribuições mensais no plano contratado. Quanto maior for esse período, e quanto maior a contribuição mensal, melhor será sua segunda fase;

- Período de benefício/usufruto: Como o próprio nome já diz, é hora de aproveitar seu investimento, optando pelos tipos de benefícios que sua previdência irá gerar. Por exemplo, renda vitalícia, renda por prazo certo, o resgate total, dentre outros.

Tipos de renda:

Conforme falamos anteriormente, caso o titular da previdência venha a falecer durante o período de realização do investimento, o valor da previdência irá para seus beneficiários. Porém, caso o titular venha a falecer durante o período de usufruto, o valor de sua previdência seguirá a regra contratada.

Dentre os tipos de resgate possível, estão o resgate total ou parcial do saldo, ou a contratação de renda, que poderá ser de diversos tipos, como vitalício ou temporário, reversível ou não aos beneficiários.

Onde e quanto investir em sua previdência?

É comum conversar com pessoas insatisfeitas com sua previdência privada, e isso ocorre, pois antigamente tínhamos apenas fundos dos grandes bancos, que em geral não possuem boas rentabilidades. Porém, é importante ressaltar que as previdências não são todas iguais.

Hoje já existem diversos fundos de gestores independentes, especialistas em investimentos. Portanto, fazer a escolha de um bom fundo irá determinar o retorno que você terá em sua previdência.

Os fundos de previdência podem ser de renda fixa, balanceados, multimercado, ou de ações. O tipo do fundo determina a parcela e os ativos em que o fundo investe e, consequentemente, o possível retorno e o risco a que você estará exposto.

Na hora de definir o valor mensal a ser investido, é interessante que você defina o valor que deseja receber durante sua aposentadoria, e com base em uma estimativa de rendimento do fundo de previdência escolhido, você calcula o valor necessário dos aportes mensais.

Você pode fazer algumas estimativas em sites de simulação, como no link a seguir: https://www.xpseguros.com.br/simulador/index.html#/

Tributação

Outra característica que você terá que escolher é o tipo de tributação de sua previdência. A previdência é um excelente investimento, pois se você souber realizar um bom planejamento, você pagará o menor Imposto de Renda (IR) dentre seus investimentos. Na previdência, você pode optar pela tabela progressiva ou regressiva de IR.

Na progressiva, sua previdência terá a incidência de IR de acordo com a tabela dos seus rendimentos tributados do IR anual, podendo ser isento até 27,5%. Ou seja, quanto maior o valor recebido, maior a alíquota paga. Já na regressiva, a alíquota de IR reduz 5% a cada 2 anos, iniciando em 35%, chegando a 10% após 10 anos.

Diferenças entre PGBL e VGBL

A diferença entre um PGBL e um VGBL é o impacto tributário que eles possuem. E para realizar essa escolha de forma correta, é importante que você conheça o modelo de declaração de IR que você está escolhendo: completa ou simplificada.

Declaração de IR: completa ou simplificada?

Na hora de preencher a declaração de Imposto de Renda (IR), o contribuinte tem que optar entre dois modelos: o completo ou o simplificado. O programa de declaração de IR já informa qual modelo é mais vantajoso para você, porém vamos às principais diferenças.

O modelo simplificado é indicado para aqueles que não possuem dependentes, nem muitas despesas dedutíveis, como educação, saúde, etc. Isso ocorre porque nesse modelo a Receita Federal considera um abatimento de 20% ou de até R$16.754,34 (valor de 2020/2021) sobre o cálculo do imposto.

Já o modelo completo, é indicado para quem possui dependentes e muitos gastos dedutíveis, que ultrapassem os 20% de abatimento oferecido no modelo simplificado.

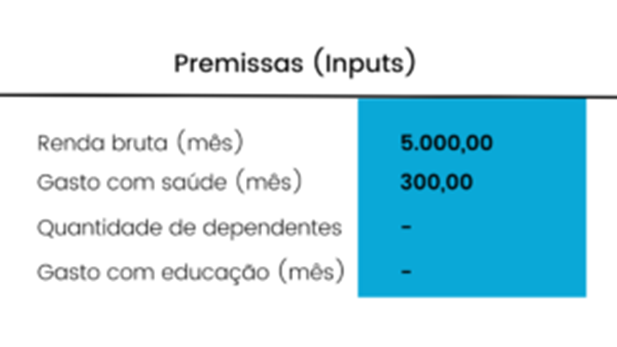

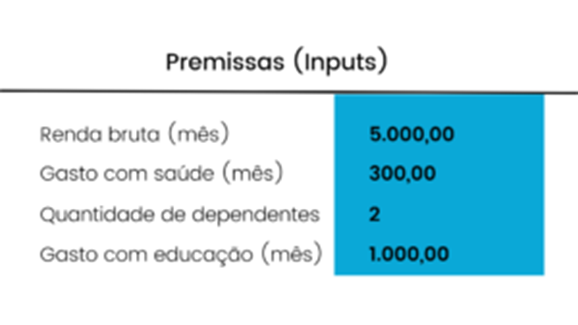

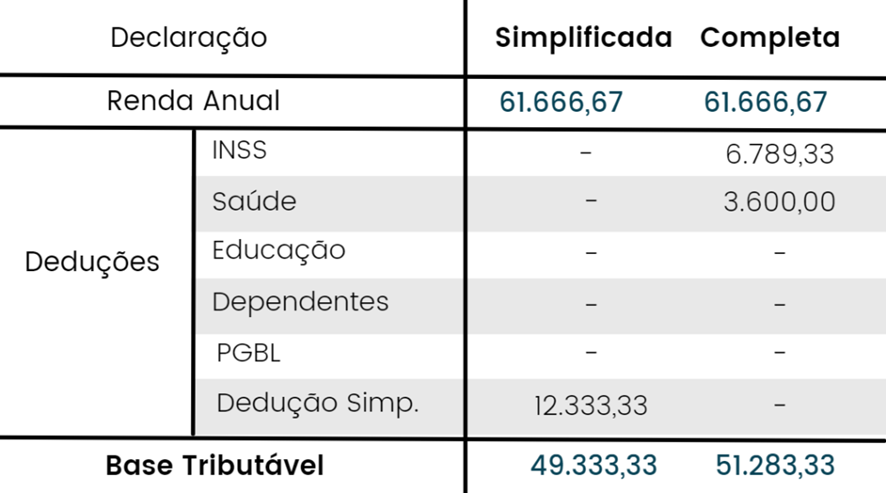

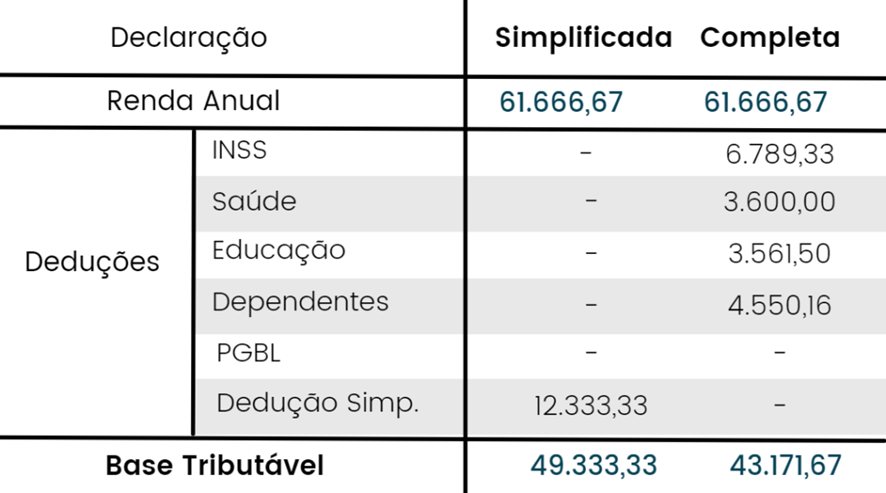

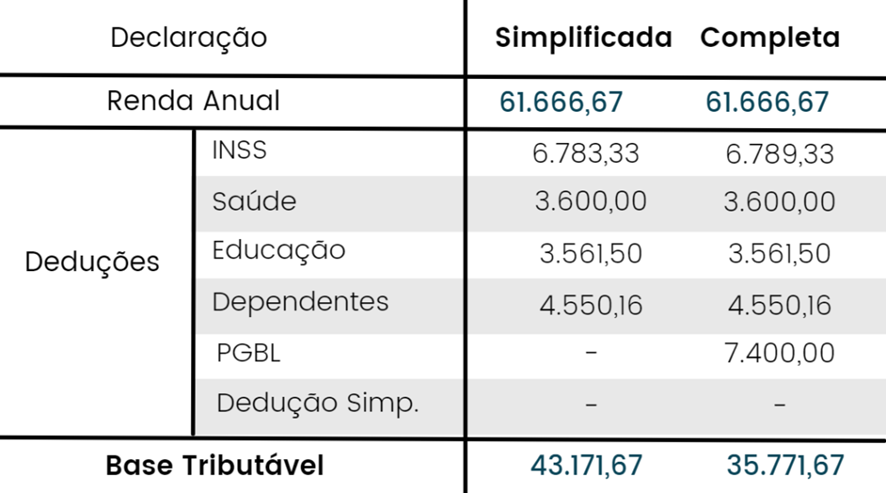

Vamos simular duas pessoas que possuem a mesma renda bruta mensal de R$5.000/mês e possuem gastos com saúde de R$300/mês. Porém a primeira não possui dependentes e a segunda possui dois, além dos gastos extras com educação.

PESSOA 1:

PESSOA 2:

Note que a pessoa 1, por não ter dependentes e baixos gastos dedutíveis, possui uma base tributável menor, caso opte pela declaração simplificada.

Já a pessoa 2, por possuir dependentes e mais gastos dedutíveis, consegue reduzir sua base tributável no modelo completo do IR.

Você pode simular o modelo mais vantajoso para você no simulador disponível no link: https://www.icatuweb.com.br/meuir/index.htm

PGBL (Plano Gerador de Benefícios Livre)

O PGBL é indicado para as pessoas que fazem sua declaração de IR no modelo completo, pois a Receita Federal permite que você utilize esse tipo de previdência como uma despesa dedutível. Utilizando o PGBL você pode reduzir em até 12% sua renda tributável.

Para exemplificar esse benefício, vamos utilizar o exemplo da pessoa 2 que teve uma base tributável de R$43.171,67. Investindo 12% de sua renda tributável ele conseguiu reduzir sua base tributável para R$35.771,67.

Mas isso não quer dizer que você deixará de pagar IR. Ao utilizar uma previdência PGBL, você está postergando o pagamento do imposto anualmente, pois, ao resgatar o valor no período de usufruto, você pagará o IR sobre o valor TOTAL do patrimônio, e não apenas sobre o rendimento, como é nos demais investimentos.

Portanto, a ideia é que você deixe de pagar essa parcela de até 12% de IR durante o período de acumulação para investir e, no futuro, você poderá pagar uma alíquota menor.

Por exemplo, deixará de pagar 27,5% de IR hoje, para pagar 10% no futuro.

Portanto, o PGBL é indicado para quem declara no modelo completo, investindo até um limite de 12% de sua renda tributável. Caso você queira investir um valor acima dos 12% dedutíveis, é interessante que você utilize a previdência VGBL.

VGBL (Vida Gerador de Benefícios Livre)

O VGBL é indicado para as pessoas que fazem sua declaração de IR no modelo simplificado ou para quem quer contribuir acima dos 12% dedutíveis no modelo completo.

Nesse tipo de previdência, você não terá o benefício de postergar IR como no PGBL, porém, a grande diferença é que no resgate, o IR incidirá apenas sobre os rendimentos, diferente do PGBL que incide IR sobre o valor total.

PGBL ou VGBL?

Como você viu até agora, a escolha do PGBL ou VGBL dependerá do modelo de declaração do seu IR e do valor que você busca investir.

Caso você declare seu IR pelo modelo completo, é interessante que você faça uma previdência PGBL. Já no caso de declaração pelo modelo simplificado ou valores acima de 12% de seus rendimentos tributáveis, invista num VGBL.

Conforme você percebeu, a previdência possui muitas variáveis que podem torná-la um investimento bom ou ruim. É importante que você continue a buscar conhecimento e tenha um assessor de investimentos qualificado para garantir os investimentos adequados ao seu perfil. Fazendo boas escolhas agora, você terá uma aposentadoria muito mais feliz e tranquila.

(*) Gustavo Urasaki Neves é assessor de investimentos.